В первый день нового квартала фондовые индексы США закрылись в зеленом секторе

Но, несмотря на это, они находятся в недельном минусе.

Фондовые индексы США закрылись в первый день нового квартала в плюсе в преддверии длинных праздничных выходных. По информации ffin.kz, фондовый рынок продемонстрировал устойчивость к продажам, несмотря на относительно плохие новости в начале сессии. Среди них слабый прогноз Micron (MU), и понижение прогноза прибыли General Motors (GM). Однако все три основных фондовых индекса США отыграли ранние потери и вышли в плюс после худшего первого полугодия на фондовом рынке за последние десятилетия, сообщает inbusiness.kz.

В последний торговый день ушедшей недели S&P500 (Инфографика SP 01.07.22) набрал +1,05%, потяжелев до 3825,03 пункта.

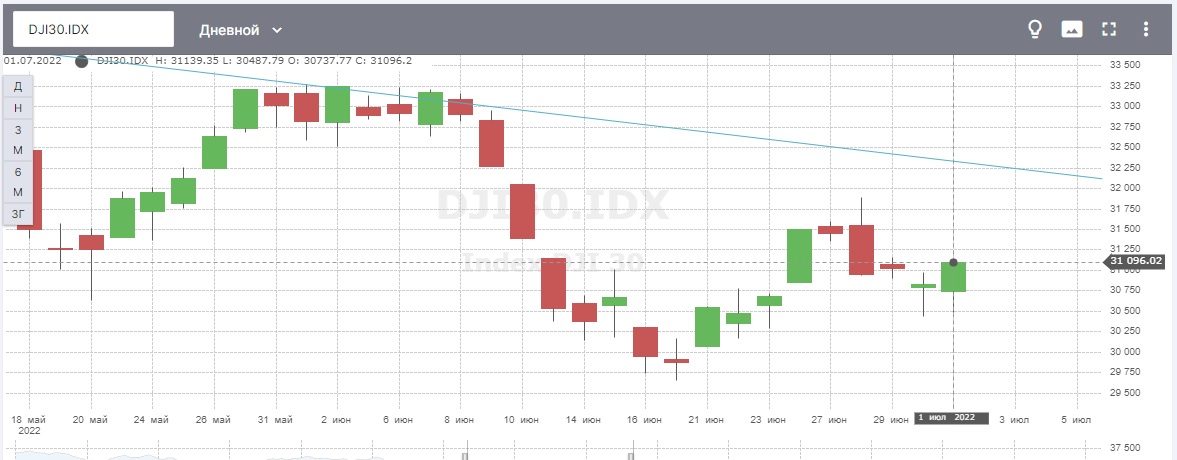

Dow Jones (Инфографика DJ 01.07.22) вырос на +1,04% до 31096,20 пункта.

NASDAQ Composite (Инфографика NSD 01.07.22) прибавил +0,68%, поднявшись до 11582,17 пункта. Однако так и остался ниже психологической отметки 12000 пунктов.

Стоит отметить, что все индексы находятся в нисходящем канале. В целом за неделю S&P500 потерял 2,2%; Nasdaq Composite снизился на 4,1%; а Dow-30 снизился на 1,3%. Доллар США укрепился по отношению к крупнейшим мировым валютам, на фоне слабости британского фунта. Курс евро в свою очередь ослаб до уровня $1,0428 (-0,54%).

По словам JPMorgan, фондовый рынок готов к сильной второй половине 2022 года, поскольку экономика США избегает рецессии, а инфляция сокращается вдвое.

Участники рынков подводят итоги первого полугодия 2022 года, которое оказалось худшим за более чем 50 лет. Так, растущая инфляция, повышение ставок и усиление ожиданий рецессии привели к падению S&P, NASDAQ и Dow на 20,6%, 29,5% и 16,0% с начала года, что стало худшим их результатом с 1970, 1971 и 1962 годов соответственно, указывает forbes.kz.

Однако в пику JPMorgan многие экономические прогнозисты и биржевые спекулянты с Уолл-стрит ясно дали понять, что они думают об инфляции и ответной политике Федеральной резервной системы: экономика и рынки будут ухудшаться, прежде чем ситуация начнёт налаживаться. Согласно результатам последнего опроса Совета финансовых директоров CNBC (CFO Council survey), проведенного в июне, с ними согласны многие руководители ведущих компаний, пишет финансовое издание Finversia.

Финансовые директора не всегда придерживаются мнения, что ФРС в конечном итоге не сможет контролировать инфляцию. Чуть более половины (54%) выражают доверие центральному банку США, но этого все же недостаточно, чтобы изменить их мнение о том, куда ведут текущие экономические условия и политические решения — к рецессии.

По мнению большинства (77%) финансовых директоров, принявших участие в опросе, рецессия наступит в первой половине 2023 года. Ни один финансовый директор не прогнозирует рецессию позднее, чем во второй половине следующего года, и ни один финансовый директор не думает, что экономика избежит рецессии.

Основное беспокойство вызывают риски для экономического роста, связанные с решимостью ФРС во что бы то ни стало сдержать рост цен. Акции технологических гигантов FAAMG упали за первую половину 2022 года в среднем на 32% по сравнению со снижением на 20,6% индекса S&P500 в целом. Акции Meta Platforms Inc 1 июля снизились после того как генеральный директор Марк Цукерберг сообщил сотрудникам о сокращении планов по найму инженеров как минимум на 30% в этом году, предупредив их, чтобы они готовились к глубокому экономическому спаду.

Только в пятницу бумаги компании Цукерберга (Инфографика Meta 01.07.22) подешевели на 0,75% снизившись в целом за неделю на 6,16% со $170,42 до $159,93 за акцию.

Экономисты американского банка Goldman Sachs Group Inc. ухудшили прогнозы роста экономики США и предупредили, что риск рецессии возрастает.

На текущий момент экономисты банка оценивают вероятность вхождения экономики в рецессию в течение следующего года в 30% по сравнению с 15% ранее. Они видят и 25%-ную условную вероятность рецессии через год, если её удастся избежать в следующем году. Суммарная вероятность рецессии в следующие два года составляет 48% против 35% ранее.

"Сейчас мы считаем, что риск рецессии выше и больше вероятен в начале двухлетнего периода, – написали экономисты в записке для клиентов. – Основная причина этого заключается в том, что наша базовая траектория роста теперь ниже, и мы все больше опасаемся, что Федрезерв будет вынужден дать жесткий ответ на высокую инфляцию и инфляционные ожидания потребителей, если цены на энергоносители продолжат расти, даже несмотря на то, что активность резко замедлится.

Напомним, 15 июня Федеральная резервная система США повысила ключевую ставку на 75 базисных пунктов до 1,5 – 1,75%. Это самый большой шаг в истории агрессивного повышения ставки с 1994 года.

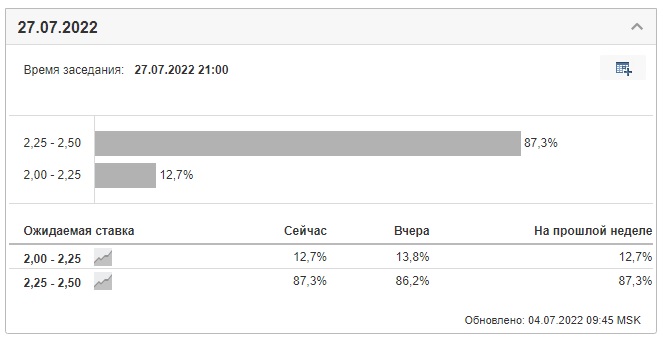

Следующее заседание ФРС по ставке ожидается 27 июля в 21.00 по времени Нью-Йорка. Большинство участников рынка считают наиболее вероятным повышение ключевой ставки на 75 базисных пунктов, то есть до 2,25 – 2,50%. Лишь около 13% считают более вероятным повышение на 50 базисных пункта до 2,00 – 2,25%. Причём с каждым днём повышается вероятность более жесткого – "ястребиного" сценария ФРС повышения ставки.

Ставка прогноз

Сегодня на американских площадках торги проводится не будут по случаю празднования Дня независимости США.

Семён Данилов